Stav veřejných financí v jednotlivých zemích můžeme posuzovat podle velikosti podílu veřejného dluhu k HDP a podle výše podílu bilance rozpočtu k HDP. Zatímco bilance (přebytek či deficit) rozpočtu k HDP vypovídá o stavu veřejných financí pro daný rok, veřejný dluh představuje sumu pohledávek všech subjektů vůči státu a může být považován za ukazatel velikosti zadlužení dané země.

Mezi těmito dvěma ukazateli existuje velmi úzká vazba. Dlouhodobé hospodaření s deficitem státního rozpočtu má za následek prohlubování veřejného dluhu. S rostoucím veřejným dluhem jsou pak spojeny rostoucí náklady na jeho obsluhu (tzv. dluhová služba) a ta navyšuje výdajovou stránku státního rozpočtu, tudíž vytváří tlak na růst deficitu státního rozpočtu. Jako indikátor nákladů na obsluhu dluhu můžeme použít úrokové sazby na 10-ti leté vládní dluhopisy.

Začarovaný kruh

Pokud dlouhodobě roste veřejný dluh dané země, poté roste riziko, že stát svým závazkům nedostojí. V důsledku toho se zvyšuje riziková prémie a tím pádem úroková sazba, kterou stát platí za další emitované dluhopisy, čili za další dodatečný dluh. Za podstoupení vyššího rizika požadují investoři logicky vyšší výnos. Náklady na dluhovou službu země tak rostou.

Může však nastat situace, že investoři požadují výnos, který je pro danou ekonomiku příliš vysoký (díky značnému riziku nesplacení závazků ze strany zadlužené země) a nebyla by schopna jej splácet, v tom případě je daná země nucena hledat finanční prostředky jinak (např. půjčkou od ostatních zemí).

PIIGS v hlavní roli

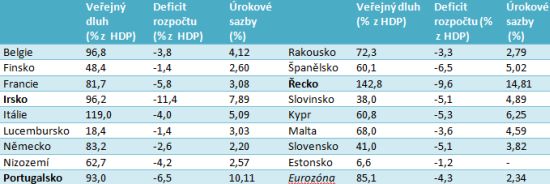

Podívejme se tedy nyní na to, jak dobrými či špatnými hospodáři jsou jednotlivé členské země eurozóny. Státy v tabulce označené tučně již požádaly Evropskou unii o finanční pomoc, neboť nebyly schopny zvládnout své závazky samy. Jedná se o Řecko, Irsko a Portugalsko. Všechny tyto země mají veřejný dluh ve výši téměř celého svého HDP, které vyprodukují za jeden rok, v případě Řecka je to dokonce 1,5 násobek ročního HDP. Na níže uvedené tabulce vidíme, že tyto země vykazují nejvyšších deficitů rozpočtu ze všech zemí eurozóny. Logicky tak platí i nejvyšší úrok za financování svého dluhu. Například Řecko platí za své desetileté dluhopisy úrok více než šestkrát vyšší než Německo.

Poznámka: veřejný dluh (údaje za rok 2010), deficit rozpočtu (odhad the Economist pro rok 2011), úrokové sazby na 10-ti leté dluhopisy (data k 13.8.2011). Zdroj: The Economist, Eurostat, European Central Bank

Výše uvedené tři země tvoří společně s Itálií a Španělskem skupinu „nejproblémovějších“ zemí eurozóny, čili zemí, které svojí fiskální nedisciplinovaností přímo ohrožují stabilitu měnové unie. Situace v eurozóně se začala dramatizovat v okamžiku, kdy se začaly šířit obavy ze situace v Itálii a Španělsku. Tedy v zemích, které by v případě nutnosti finanční pomoci od ostatních zemí, položily eurozónu doslova na lopatky. Itálie je totiž třetí největší ekonomikou eurozóny a zemí s druhým největším veřejným dluhem (ve vztahu k HDP) v eurozóně.

Monetizace dluhu

Eskalaci krize v eurozóně prozatím zabránila Evropská centrální banka, která z pozice „věřitele poslední instance“ začala nakupovat italské a španělské vládní dluhopisy a zabránila dalšímu růstu výnosů z těchto instrumentů. ECB se tak vydala cestou monetizace dluhu některých evropských ekonomik a provádí tak obdobnou politiku jako je politika kvantitativního uvolňování prováděné FED v USA. Eurozóna tak prozatím získala čas, kterého však není příliš mnoho.

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook

Návrat starých pořádků. Citroën Berlingo se opět prodává jako osobní MPV s dieselem i benzinem. Cena atakuje 500 tisíc

Návrat starých pořádků. Citroën Berlingo se opět prodává jako osobní MPV s dieselem i benzinem. Cena atakuje 500 tisíc